La escasa cultura financiera en España limita la contratación de las hipotecas inversas

En el mundo financiero, existen diversas herramientas y productos diseñados para ayudar a las personas a asegurar su futuro económico. Una de estas opciones es la hipoteca inversa, una alternativa especialmente relevante para la población mayor de 65 años que posee una vivienda y necesita complementar su pensión o ingresos en la jubilación.

Sin embargo, en España, la escasa cultura financiera ha generado un bajo conocimiento y, en consecuencia, un escaso uso de las hipotecas inversas. En este artículo, exploraremos los factores que explican esta realidad y la importancia de fomentar la educación financiera para una mejor toma de decisiones.

¿Qué es una hipoteca inversa?

Antes de adentrarnos en la problemática, es importante entender qué es una hipoteca inversa.

Se trata de un producto financiero destinado a personas mayores de 65 años que son propietarias de una vivienda. A través de esta modalidad, el propietario puede convertir una parte del valor de su casa en dinero líquido, sin necesidad de venderla o abandonarla. La deuda resultante se acumula con el tiempo y se liquida cuando el propietario fallece o decide vender la vivienda. Es una excelente opción para obtener un ingreso adicional durante la jubilación, cubrir gastos médicos o mejorar la calidad de vida en la vejez.

Escasa cultura financiera en España

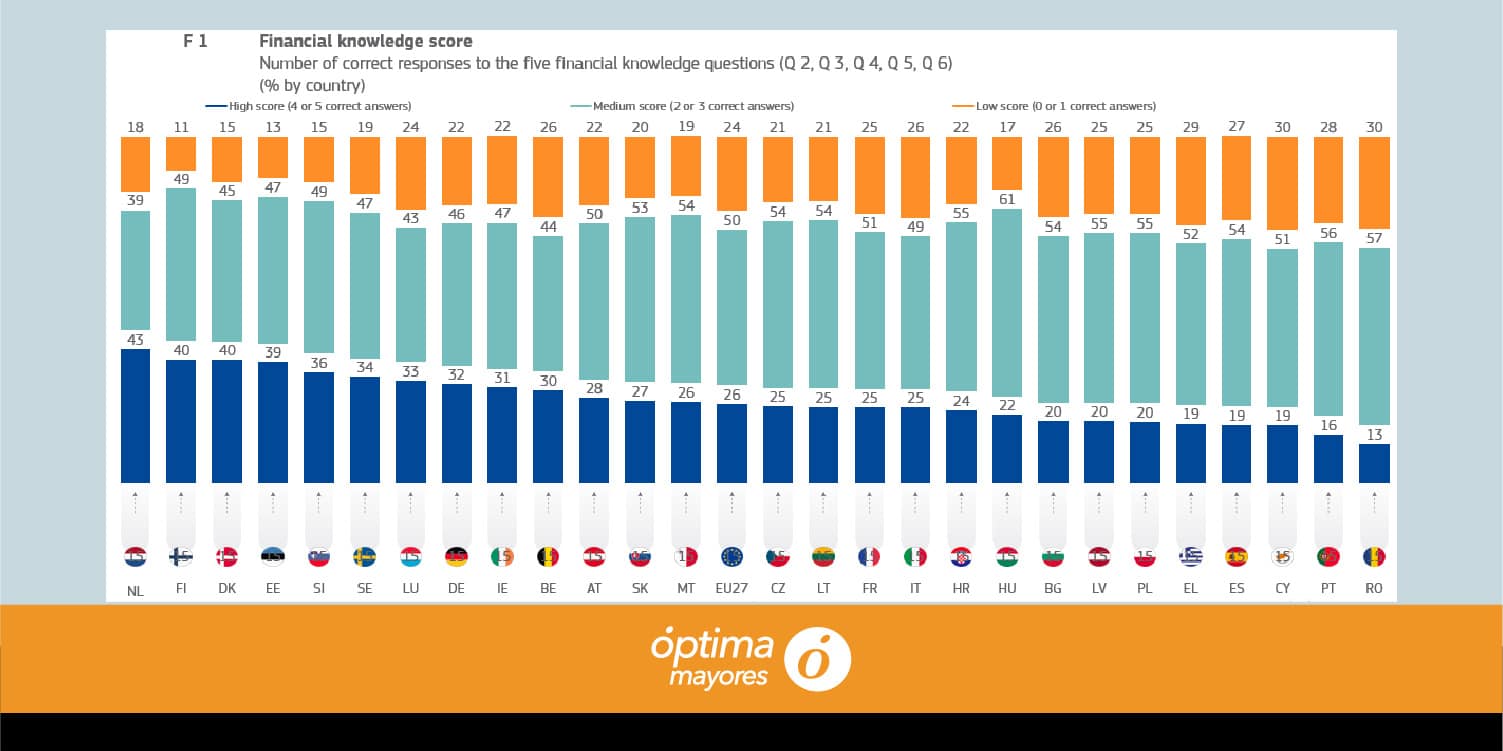

La sociedad española enfrenta un desafío crítico que ha sido expuesto por el último Eurobarómetro: una escasa cultura financiera que coloca a España solo por encima de Chipre, Portugal y Rumanía en términos de conocimientos financieros. Esta preocupante situación resalta la necesidad de una mayor educación financiera para garantizar una mejor toma de decisiones económicas en su vida cotidiana.

El Eurobarómetro, un estudio llevado a cabo por la Comisión Europea, reveló que la mayoría de los españoles tienen dificultades para entender conceptos básicos de finanzas personales, como el ahorro, la inversión y el manejo de deudas. Además, un gran porcentaje de la población no está familiarizado con productos financieros más complejos, como los seguros de vida, planes de pensiones y, lo que resulta más preocupante, la Hipoteca Inversa. Los resultados de dicho Eurobarómetro no dejan dudas: https://europa.eu/eurobarometer/surveys/detail/2953

La falta de educación financiera conduce a un desconocimiento sobre cómo funcionan estos productos, sus beneficios y riesgos asociados. Como resultado, muchas personas se muestran reticentes a considerar estas opciones, incluso cuando podrían beneficiarles en gran medida.

El miedo al endeudamiento

Uno de los factores que explican el bajo uso de las hipotecas inversas es el miedo al endeudamiento. En la cultura española, existe una aversión generalizada hacia las deudas, y muchas personas mayores son especialmente cautelosas al respecto. Temen que una hipoteca inversa pueda comprometer el patrimonio de la familia o dejarles con una deuda excesiva, lo que puede llevarlos a descartar esta opción sin haberla analizado adecuadamente.

Falta de transparencia y malas prácticas pasadas

En el pasado, se han producido casos de malas prácticas en el sector financiero español que han afectado negativamente la percepción de los productos financieros en general, incluidas las hipotecas inversas. La falta de transparencia y la comercialización poco ética han generado desconfianza en la población, lo que hace que muchas personas sean reticentes a considerar cualquier opción que involucre su vivienda.

Necesidad de asesoramiento financiero independiente

Otro problema clave es la falta de acceso a un asesoramiento financiero adecuado.

Muchas personas mayores pueden sentirse desorientadas o desconfiadas de los servicios financieros, lo que dificulta que puedan obtener la información necesaria para tomar decisiones informadas. Un asesoramiento financiero profesional y honesto es crucial para guiar a los potenciales beneficiarios de una hipoteca inversa y disipar cualquier inquietud o temor infundado.

Óptima Mayores, desde el año 2005, es líder en el sector y apuesta por una información directa, veraz y con la mayor transparencia posible.

La importancia de fomentar la educación financiera y la transparencia en el sector

En conclusión, la escasa cultura financiera en España ha contribuido a limitar el uso de las hipotecas inversas como una opción viable para la población mayor de 65 años. La falta de conocimiento, el miedo al endeudamiento, la desconfianza generada por malas prácticas pasadas y la falta de asesoramiento independiente adecuado son los principales obstáculos que deben superarse. Es crucial fomentar la educación financiera y la transparencia en el sector para que las personas puedan tomar decisiones informadas sobre su futuro económico y considerar las hipotecas inversas como una opción válida y segura para complementar sus ingresos en la jubilación y mejorar su calidad de vida.